※この記事は、広告(PR)を含む場合があります。

あける

あける

多重債務者はACマスターカードを作れる?審査が通るポイント・口コミを解説

目次

ACマスターカードは、アコムが提供するキャッシング機能付きのクレジットカードです。

ACマスターカードに関心を持っている方の中には、すでに複数の消費者金融から借入れがある「多重債務者」に該当する方も少なくありません。

「2~3社以上から借入していても審査に通る?」「ACマスターカードは審査が甘いって本当?」

この記事をご覧の方は、上記のような疑問を抱えている方が多いのではないでしょうか?

多重債務の状況にある方でも申し込むことは可能ですが、審査の通過は借入状況や信用情報によって異なります。

ACマスターカードは独自の審査基準を持っているため、他社で審査に通らなかった場合でも可能性があると言われています。

本記事では、多重債務者でもACマスターカードの審査を通過できる可能性や、審査に落ちた際に確認すべきポイントについて、わかりやすく解説していきます。

ACマスターカード取得を目指すうえで重要な視点を整理していますので、審査への不安を抱えている方はぜひ参考にしてください。

ACマスターカードは多重債務者でも作れる可能性が高い

ACマスターカードは、複数社からの借入れがある多重債務者の方でも利用できる可能性があります。

多重債務者であっても、毎月一定の収入があり、返済能力が認められる場合には審査通過の可能性があります。

特に注目すべきは、ショッピング枠が貸金業法上の「総量規制」の対象外である点です。

総量規制とは、年収の3分の1を超える金額を貸し付けてはならないという法律ですが、これは主にキャッシング枠に対して適用されます。

そのため、既に年収の上限に近い借入がある方でも、ショッピング枠を目的とした申込みであれば審査に進むことができるのです。

ただし、キャッシング機能については総量規制の範囲内で判断されるため、すでに年収の1/3に達している場合は、キャッシング枠付きでの申込みは難しくなることもあります。

また、一般的なクレジットカードと比較して、ACマスターカードは独自の審査基準を持っており、現在の支払い能力を重視する傾向があるためです。

実際に、他のカード審査に通過できなかった方が、ACマスターカードの審査に通ったというケースも見られます。

ただし、多重債務の状況によっては審査が厳しくなる場合もあります。多重債務者がACマスターカードの審査通過を目指すためのポイントはいくつかあります。

多重債務者だとACマスターカードの利用は難しくなる?

ACマスターカードは、すでに複数の金融機関から借入を行っている方でも申し込みが可能とされており、比較的柔軟な審査基準が特徴の一つです。

そのため、一般的なクレジットカードの審査に通過しづらい多重債務者の方にとっても、選択肢のひとつとして検討されることが多いカードです。

とはいえ、すべてのケースで審査が通るわけではありません。

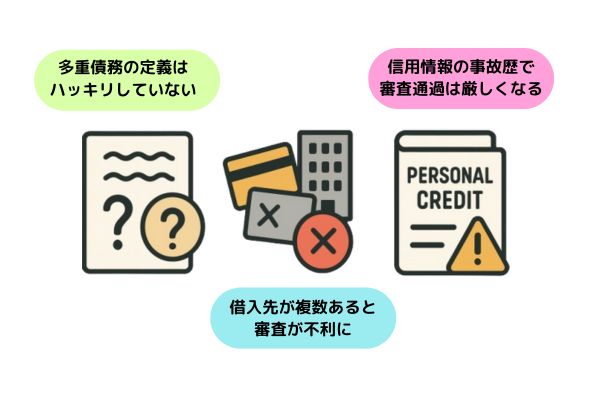

特に次のような状況に該当する場合は、ACマスターカードの利用が難しくなる可能性があります。

ひとつは、複数の貸金業者から同時に借入がある場合です。借入件数が多くなるほど、返済能力に対する懸念が強まり、審査上マイナスに働くことがあります。

また、信用情報に金融事故(延滞や債務整理など)の記録が残っている場合も、審査において不利に判断される要因となります。

- 多重債務の定義には明確な基準がない

- 借入先が複数あると審査が不利になる可能性あり

- 信用情報に事故歴があると審査通過は厳しくなる場合も

このように、ACマスターカードは他社に比べて寛容な一面もありますが、過去の信用履歴や現在の借入状況によっては審査通過が難しくなるケースもあるため、事前に自身の信用情報や返済計画を見直しておくことが大切です。

以下でそれぞれ解説していきます。

多重債務の定義には明確な基準がない

多重債務という言葉に、法律上の明確な基準はありません。

一般的に、複数の金融機関や貸金業者から借入れをしている状態を指します。

多重債務とは、すでにある借金の返済に充てるために、他の金融業者から借り入れる行為を繰り返し、利息の支払いもかさんで借金が雪だるま式に増え続ける状態を指す。多重多額債務ともよばれる。

引用:知るぽると 多重債務とは

Q1.多重債務とはどのような状態を言うのですか。

A.明確な基準はありませんが、消費者金融や信販会社等から複数(金融庁では5件以上)の借入をしている状態を指し、全国で約90万人以上にのぼると言われています。

引用:京都府 多重債務Q&A(多重債務全般について)

何社以上から借入れがあれば多重債務と判断されるかという統一的な定義は定められていませんが、3~5社以上からの借入れで多重債務とされることが多いようです。

ただし、この基準は貸金業者によって異なる場合があります。

多重債務の状態に陥ると、借金の返済が困難になるリスクが高まるため当然ACマスターカードの審査も通りにくいと考えられます。

借入先が複数あると審査が不利になる可能性あり

複数の会社から借入れがある場合、ACマスターカードの審査に通過しにくくなる可能性があります。

これは、借入件数が多いと、返済能力が低いと判断される傾向があるためです。

ACマスターカードでは、申込み時に他社からの借入件数を自己申告する欄がありますが、カード会社も指定信用情報機関を通じて情報を確認します。

そのため、自己申告と実際の借入件数が異なると審査に影響が出ることもあります。

一般的には、他社からの借入が2~3社以内であれば、審査への影響が比較的低いとされています。

しかし、これ以上の借入がある場合は、返済能力への懸念から審査が厳しくなる可能性があります。

複数の借入れがあると、新たな借入れの返済が困難になるリスクも高まるため、金融機関は慎重な審査を行います。

ACマスターカードの審査は比較的柔軟と言われますが、借入件数が多い場合は、可能な範囲で借入を減らしてから申し込むことを検討すると良いでしょう。

信用情報に事故歴があると審査通過は厳しくなる場合も

過去に借入金の延滞や債務整理といった金融事故を起こした場合、その情報が信用情報機関に記録され、ACマスターカードの審査に影響する可能性があります。

これらの事故情報は、完済や契約終了から原則として5年間は信用情報として保有されるため、その期間中は新たな借入れやクレジットカードの作成が難しくなることが考えられます。

ご自身の信用情報に不安がある場合は、信用情報機関に情報開示請求を行い、登録内容を確認することが重要です。

ACマスターカードの審査についての口コミ・評判は?

実際にACマスターカードの審査に通った方や落ちた方のリアルな口コミが気になる方は多いのではないでしょうか。

SNSや口コミサイトでは、信用情報に不安がある方でも通過できたという口コミもあり、審査の柔軟さがうかがえます。その一方では、審査結果に不満を持つ声もみられました。

以下では、良い口コミや悪い口コミをそれぞれご紹介していきます。

ACマスターカード審査に通った方の口コミ

acマスターカードのとこでやったら審査通ったわ

あっはーwwwwwwww

金融ブラックであと五年はクレジットカードを発行できないと思っていましたが、こちらはいけました!

金融ブラックの詳細:二年ほど前に某携帯キャリアの機種代割賦が残っている中で未払い&強制解約。現在は完済。

その他属性:アラサー、正社員、現職四年目、賃貸、独身、年収650万

レビューとしては、発行は即日してもらえましたし、年会費無料なので特に期待もしてないし、不便なところはありません。

ただ、会員サイトだけ見にくい…

申し込みから借入可能になるまでが早く、非常に助かった。

返済の手数料がもったいなく思い、最初は店舗で返済していたが、インターネットバンクでの返済も手数料がかからなくなり、自宅で完結できるようになってだいぶ楽になった。

電話が苦手なので、ネットでの返済時に借入額に応じて、返済金額が随時変更出来るように提案してくれるのはありがたい。

電話をしたときも、対応してくれた方が丁寧だったので、安心した(たまたまその人がよかっただけかもしれないけど)。

アコムのACマスターカードならめっちゃ審査が甘いと聞いてやったらマジで通った!

私は18歳で自動車学校のローンを払い忘れており、気づいたらブラックになっておりました。

完済済みですが、楽天カードでは審査落ち、クチコミを見てこちらを申し込みしました。

すぐ電話がかかってきました。

でると電話番号の確認ですとの事。

職場にも電話をかけたいということでしたが

かかってくる事がすくない部署のため遠慮願えないかと申し出たところ保険証でも大丈夫ですとのことで保険証を送った15分後くらいで審査通りましたの連絡。

嬉しかったです。

自動リボ払いですが、31日以内にしはらえば普通の一括払いと変わりませんとホームページにも明記してあり、なんら普通のクレジットカードと変わりません。クレジットカードを何枚も所有したくないのでこちらだけをとりあえず愛用します。

「20歳以上の非正規社員でも一定の収入があれば、一部の自動契約機にてその場でカード発行ができます。」と書かれていたので申し込んでみました。JCBのノーマルカードで2度審査に落とされた経験があったので不安でしたが、アルバイトの自分でもすぐに発行できました。ショッピングの枠が大きいのでありがたいです。

引用:https://review.kakaku.com/review/88050000266/ ・ https://finance.yahoo.co.jp/card-loan/item/10/reviews ・https://minhyo.jp/acom_creditcard ・https://x.com/TokiBosi20/status/1509946369448222720 ・https://x.com/oyu_428fish/status/1215577931893731328

ACマスターカード審査に落ちた方の口コミ

利子は他よりも普通くらいだが1日でも返済期日を過ぎてしまうと催促の電話が毎日のようにかかってくる。コールセンターの方の対応は普通だが、担当者になると男性で口調が強めになりお金を返すまでしつこくいろいろなことを聞かれる。カード1枚でコンビニATMで簡単に借り入れ返済ができる。審査はそこまで厳しくなく非正規雇用の方でも借りられるが在籍確認をされる。確認が取れないとカードが作られない。金利は他の会社と同等くらい。

ACマスターカードの審査落ちた(´;ω;`)

ACカードは作れたから定期的に利用して半年後にまたACマスターカードに挑戦します(´・ω・)

な?マンガ家はクレカを簡単に作れないだろ? マンガ家志望の学生さんは学生の内に絶対にクレジットカード作っとくんやで(´・ω・;)

大手消費者金融だからなのか分かりませんがまあとにかく態度が悪い!電話対応は特に最低過ぎてあまりにも印象悪すぎます。散々時間かけて根掘り葉掘り聞いておいて「今回はご希望に添えません。」あまりにも時間の無駄で話になりません。私個人の感想としてはここは絶対に嫌です。逆に借り入れできなくて良かったとさえ思うくらいです。やっぱり電話対応などの第一印象はとても大切なのでもう少し改善した方がいいのではと思います。

acマスターめちゃ審査通りやすいって書いてあったのに落ちたけど

電話で対応してもらっていますが、態度が悪すぎる。本当に気悪い。

借入してる利用者さんには、みなさんそれぞれ事情があると思いますが、

借入しているということで最初から舐めているし、見下している感が出てる。

理由も聞かず詰められます

プロミスさんでも借入があるのですが、そちらだと電話口で詳しく事情を聞いてくださって、毎回違う方に対応していただいてますが皆さんすごくお優しいので、対応の差を比べてしまいます。

返済し終わったら、もう二度と使うことは無いですね。

キャッシングカードが急に入り用になり、今すぐにでも発行が出来るカードが無いかなと探していた時にこのカードを見つけました。なんといってもこのカードは即日発行できるという事が最大の魅力だと思います。私の場合は自動契約機が近所にあるため即日発行できたのですが、そうではない人は即日発行できない場合があるみたいです。大手の会社が運営しているという安心感もありますが、支払い方法がリボ払いしかないという点などは不安に感じる人もいるかもしれません。借入や支払の方法によっては手数料がかかるという点も注意が必要かと思います。

引用:https://minhyo.jp/acom_creditcard ・ https://finance.yahoo.co.jp/card-loan/item/10/reviews ・https://x.com/nadeshiko0328/status/717633813757595648 ・https://x.com/ryosuke0407/status/473076940023152640

ACマスターカードの審査基準は?

ACマスターカードの申し込みには、いくつかの重要な審査基準があります。

| 審査項目 | 詳細内容 |

|---|---|

| 基本条件 | ・20歳以上 ・安定収入(パート/アルバイト/自営業可) ・専業主婦(収入なし)は不可 |

| 信用情報 | ・過去5年間の延滞/金融事故歴があると不利 ・1日でも支払い遅延があれば信用情報に記録 |

| 借入状況 | ・他社借入4件以上で審査が厳しくなる傾向 ・総量規制(年収の1/3以内)が大前提 |

| 収入証明 | ・継続的な収入が必要(短期雇用はマイナス評価) ・勤務先への在籍確認が行われる場合がある |

最も基本的な条件として、「20歳以上で安定した収入があること」が求められます。

これには正社員に限らず、パートタイムやアルバイト、自営業なども含まれており、収入が継続して得られていることがポイントとなります。そのため、学生やフリーターの方でも一定の収入があれば申し込むことが可能です。

一方で、収入のない専業主婦(主夫)の方は原則として審査対象外となります。

また、信用情報に関しては非常に厳格にチェックされ、過去5年間の履歴に延滞や金融事故がある場合、たとえ1日の遅延でも信用情報に記録されていれば、審査に影響を与える可能性があります。

さらに、他社からの借入が4件以上ある場合や、総量規制(年収の1/3を超える借入)に抵触するような状況では、審査が厳しくなる傾向があります。

収入証明書の提出や勤務先への在籍確認の電話連絡が行われるケースもあり、雇用が短期的であると不利になることもあります。

参考・引用:アコム

ACマスターカードの特徴とは?

ACマスターカードは、銀行系とは異なる消費者金融ならではの独自性を備えたクレジットカードです。

多重債務者や他社審査に落ちた方でも、申し込みやすい環境が整っており、柔軟な対応が期待できます。発行元は、三菱UFJフィナンシャル・グループに属するアコムで、信頼性の高いクレジットカードといえます。

ここでは、ACマスターカードが持つ主な特徴を詳しく紹介します。

・審査基準が他社カードよりも柔軟

・最短即日発行が可能でスピーディー

・リボ払い専用カードで支出が一定に

審査基準が他社カードよりも柔軟

ACマスターカードは、消費者金融系カードならではの審査体制を採用しています。

銀行系カードでは、勤務先の規模や勤続年数、雇用形態などにより、審査で不利になるケースがありますが、ACマスターカードでは現在の収入状況や返済能力に重点を置いて審査が行われます。

そのため、パート・アルバイト・自営業の方でも申し込みが可能で、実際に「他社では通らなかったがACマスターカードは発行された」という事例も報告されています。

特に、他社借入があっても安定収入があれば前向きに審査してもらえる点が魅力です。

最短即日発行が可能でスピーディー

ACマスターカードは、消費者金融系カードならではの審査体制を採用しています。

銀行系カードでは、勤務先の規模や勤続年数、雇用形態などにより、審査で不利になるケースがありますが、ACマスターカードでは現在の収入状況や返済能力に重点を置いて審査が行われます。

「急いでクレジットカードが必要」という方にとって、ACマスターカードは頼れる選択肢です。申し込みから審査結果の通知までは最短20分という速さで進み、審査に通過すれば当日中のカード受け取りも可能です。

アコムの自動契約機(無人機「むじんくん」)を利用すれば、その場でカードの受け取りが完了します。

さらに、土日祝日や夜間にも対応しており、21時または22時まで営業している店舗もあるため、平日に時間を取れない方にも利用しやすくなっています。

リボ払い専用カードで支出が一定に

ACマスターカードは、すべてのショッピング利用がリボ払いとなる「リボ専用カード」です。

契約時に設定した毎月の返済額(例:5,000円など)を超えない範囲で支払いが行われるため、月々の支出額を一定に保てるのが特徴です。

これは、家計を管理しやすいという大きなメリットにつながります。

ただし、リボ払いには年10.0%〜14.6%の手数料がかかるため、利用残高が大きくなると返済総額が増える点には注意が必要です。

対策として、余裕がある月に繰り上げ返済を行ったり、毎月6日までに前月分を全額支払えば実質一括払いとなり、手数料を抑えることができます。

さらに利用額の0.25%が自動キャッシュバックされる仕組みもあり、賢く使えば経済的なメリットも得られます。

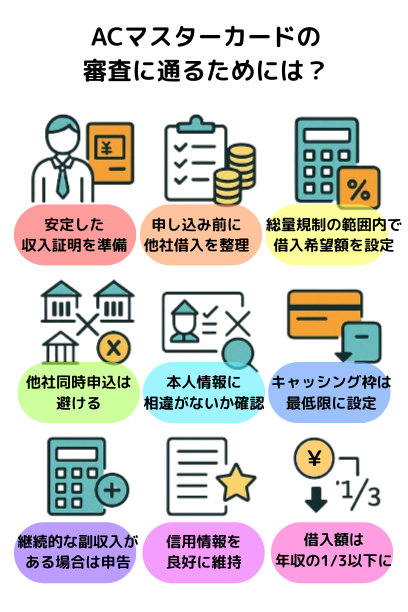

多重債務者がACマスターカード審査に通るための方法・ポイント

アコムが発行するACマスターカードは、他のクレジットカードに比べて審査がやや厳しめという意見も見られます。

これは、アコムが貸し倒れのリスク管理を重視しており、返済能力をより慎重に見極める姿勢を取っているためです。

とくに、すでに複数の借入がある「多重債務」の状態では、一般的に審査を通過するのは難しいと考えられます。

しかし、いくつかのポイントを押さえることで、審査通過の可能性を高めることも可能です。

たとえば、他社からの借入を減らしたうえで申込を行ったり、安定した収入や勤続年数を示すことは、プラスに働く要素となります。

また、信用情報に延滞や事故情報がないかを事前に確認し、必要であれば情報の修正や改善を行うことも重要です。

申し込み前に、利用状況を見直し、自身の信用状態を整えることが、審査通過への近道となるでしょう。

以下で、審査通過のためのポイントを一つずつ解説していきます。

- 安定した収入証明を準備する

- 申し込み前に他社借入を整理する

- 総量規制の範囲内で借入希望額を設定する

- 記載情報と本人情報に相違がないか確認する

- 他社同時申込は避け、1社に絞る

- キャッシング枠は最低限に設定する

- 継続的な副収入がある場合は申告を

- 信用情報を良好に維持する

- 借入額は年収の1/3以下に抑える

安定した収入証明を準備する

安定した収入を証明することは、クレジットカードの審査を通過する上で非常に重要な要素です。

収入の安定性は返済能力の裏付けとなり、カード会社からの信用獲得につながります。

特にACマスターカードでは、一定の条件に該当する場合に「収入証明書類」の提出が求められることがあります。

収入証明書の提出が求められる状況を正しく理解し、必要書類をあらかじめ準備しておくことで、ACマスターカードの審査通過に向けた対応がスムーズになります。

特に多重債務の状況にある方は、信用力のアピールとして収入証明の提出が有効な手段となるケースもあります。

申し込み前に他社借入を整理する

多重債務者がACマスターカードの審査通過を目指すには、他社からの借入れをできるだけ減らしてから申し込むことが有効です。

借入れ件数や金額が多いと返済能力に懸念があると判断され、審査が厳しくなる傾向があります。

可能な範囲で借入残高を減らすことで、返済負担が軽減され、審査通過の可能性を高めることができます。また、借入れを減らすことは、将来的に支払う利息を抑えることにもつながります。

総量規制の範囲内で借入希望額を設定する

貸金業法で定められている総量規制により、貸金業者は利用者の年収の3分の1を超える貸付けが原則として禁止されています。

ACマスターカードはアコムが発行しており、アコムは貸金業者にあたるため総量規制の対象です。

そのため、申込み時点での他社借入総額とACマスターカードの希望借入額の合計が、年収の3分の1を超えていると審査通過は難しくなります。

ACマスターカードへの申込みを検討する際は、自身の年収と現在の借入状況を確認し、総量規制の範囲内に収まるように借入希望額を設定することが重要です。

記載情報と本人情報に相違がないか確認する

ACマスターカードの申し込みにあたっては、申告する個人情報と提出する書類の情報が一致していることが非常に重要です。

申告内容に虚偽や誤りがあると、審査落ちの原因となる可能性があります。

これは、カード会社が申込者の返済能力や信用性を判断するために、正確な情報を必要とするためです。

意図的でない誤りでも、審査に影響が出る可能性があるので、住所や勤務先などの情報は特に注意して正確に記入しましょう。

また、虚偽の情報での申込みは、場合によっては詐欺罪などに問われる可能性もゼロではありません。正確な情報に基づいた申込みを心がけましょう。

詐欺罪(刑法第246条)

私文書偽造罪(刑法第159条)

偽造文書行使罪(第161条)

参考:e-Gov法令検索

他社同時申込は避け、1社に絞る

複数のクレジットカードやローンに短期間で同時に申し込む行為は「多重申込」と見なされ、審査において不利になる可能性が高いです。

信用情報機関には申し込みに関する情報が約6ヶ月間記録されており、カード会社はこの情報を参照します。

そのため、短期間に多数の申し込みがあると「お金に困っているのではないか」と判断され、返済能力に疑問を持たれてしまいます。

ACマスターカードは独自の審査基準を持っており、他社よりも現在の返済能力を重視する傾向があります。

したがって、多重債務の状況であっても、ACマスターカード1社に絞って申し込むことで、審査通過の可能性を高めることが期待できます。短期間に複数社へ申し込んでしまった場合は、少なくとも6ヶ月以上期間を空けてから再度申し込むことが望ましいです。

キャッシング枠は最低限に設定する

ACマスターカードの審査を通過する可能性を高めるためには、キャッシング枠を必要最低限に設定することが効果的です。

キャッシング枠は現金を借り入れるための機能ですが、この枠を高く設定すると、カード会社は貸し倒れのリスクをより慎重に評価するため、審査が厳しくなる傾向があります。

貸し倒れのリスクを抑えることは、カード会社にとって重要なため、キャッシング枠を低くすることで審査に通りやすくなることが期待できます。

もしキャッシング枠をすぐに必要としない場合は、申し込み時にキャッシング枠を「0円」で申請することも一つの方法です。

その後、カード発行を受けてから、必要に応じてキャッシング枠の追加申請を行うことも可能です。

ただし、後からキャッシング枠を追加する際には改めて審査が必要となり、即日での利用開始が難しい場合もある点に注意が必要です。

また、クレジットカードのキャッシング枠は、ショッピング枠の範囲内で設定されます。

例えば、ショッピング枠が50万円でキャッシング枠が20万円の場合、利用できる合計金額は50万円となります。

ショッピングで40万円利用している場合は、キャッシングで利用できるのは残りの10万円です。

このように、キャッシング枠はショッピング枠の一部であるため、全体の利用限度額を考慮して設定を検討することが大切です。

継続的な副収入がある場合は申告を

副収入を申告することは、ACマスターカードの審査において有利に働く可能性があります。

これは、複数の収入源があることで返済能力が高いと判断されやすくなるためです。

ACマスターカードの申し込み条件は「安定した収入と返済能力を有する方」であり、パートやアルバイトによる収入でも申し込みは可能です。

ただし、年金や生活保護は収入としてカウントされない点に注意が必要です。

以下に、副収入として認められるものと認められないものをまとめました。

| 副収入となるもの | 副収入とはならないもの |

|---|---|

| アルバイト・パート | 賞与(年末ボーナスなど) |

| フリーランス業務(ライティング、デザインなど) | 福利厚生としての給付(住宅手当など) |

| ネット副業(ブログ、YouTube、アフィリエイトなど) | 本業の給与や賃金 |

| 株式・不動産投資による配当金 | 年金 |

| メルカリやヤフオクでの転売収入 | 相続による遺産 |

| クラウドソーシング(クラウドワークス、ランサーズなど) | 保険金の給付金 |

| 配達業務(UberEats、出前館など) | お祝い金や一時的な贈与 |

| コンテンツ販売(写真、音楽、電子書籍など) | 社会保障による給付金(失業給付など) |

| スマホアプリのポイント還元やキャッシュバック | 本業における出張手当や出向手当などの諸手当 |

副収入がある場合は、申し込み時に忘れずに申告しましょう。

信用情報を良好に維持する

信用情報機関に登録されたご自身の情報を確認することは、クレジットカードやローンの審査に臨む上で非常に重要です。

信用情報には、過去の借入や返済状況、現在の債務状況などが記録されています。

これらの情報は、カード会社が審査を行う際に返済能力や信用度を判断する上で参照されます。

ご自身の信用情報に不安がある場合や、現在の登録状況を把握しておきたい場合は、以下の主要な信用情報機関に開示請求を行うことで確認が可能です。

株式会社シー・アイ・シー(CIC)

株式会社日本信用情報機構(JICC)

全国銀行個人信用情報センター(KSC)

これらの機関に問い合わせることで、ご自身の正確な信用情報を把握し、審査への影響を事前に確認できます。

借入額は年収の1/3以下に抑える

貸金業法には、個人の借入総額を原則として年収の3分の1までに制限する「総量規制」というルールがあります。

ACマスターカードはアコムが発行しており、アコムは貸金業者に該当するため、キャッシング機能を利用する場合には総量規制の対象となります。

したがって、すでに他社からの借入が年収の3分の1に近い、または超えている場合は、ACマスターカードで新たに借入れをすることは難しくなります。

ACマスターカードの審査を申し込む際は、ご自身の年収と現在の借入状況を把握し、総量規制の範囲内に収まるように借入希望額を設定することが重要です。

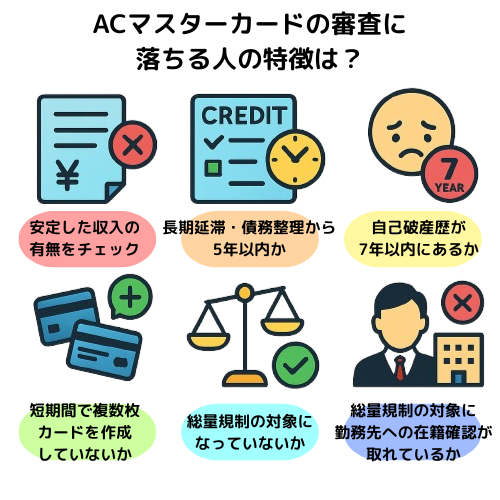

ACマスターカードの審査に落ちる人の特徴は?

ACマスターカードの審査に落ちてしまった場合、落ちた理由を明確に教えてもらえることはありませんが、自分自身で原因を推測し、対策を講じることが大切です。

審査落ちの理由にはいくつかの共通点があるため、以下のような項目を中心に確認しておくとよいでしょう。

- 安定した収入の有無をチェック

- 長期延滞や債務整理から5年以内か確認

- 自己破産歴が7年以内にあるかどうか

- 短期間で複数枚カードを作成していないか

- 総量規制の対象になっていないか確認

- 勤務先への在籍確認が取れているか

安定した収入の有無をチェック

ACマスターカードの審査では、毎月継続して収入があるかどうかが重要なポイントです。

正社員でなくても、アルバイトやパート、自営業の方でも安定した収入があれば申し込みが可能とされています。

年収の具体的な基準は公開されていませんが、一定の収入と返済能力が審査を通過するために必要です。

収入がない場合や、年金・生活保護のみの場合は審査が難しくなる傾向があります。

一方で、アコムの公式では「20歳以上の安定した収入と返済能力を有する方」としており、年収が200万円に満たない場合でも、収入が安定していれば審査に通る可能性はあります。

20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。

引用:アコム三菱UFJファイナンシャル・グループ公式HP

長期延滞や債務整理から5年以内か確認

過去に借入金を2ヶ月以上延滞したり、債務整理を行ったりした場合、その情報が信用情報機関に登録されるため、ACマスターカードの審査に通りにくくなります。

これらの金融事故情報は、原則として完済や契約終了から5年間は記録が残るとされています。

この期間中は、新たなクレジットカードの作成や借入れが難しくなる可能性が高いです。ご自身の信用情報に不安がある場合は、事前に情報開示請求をして確認することをおすすめします。

自己破産歴が7年以内にあるかどうか

過去に自己破産を経験している場合、ACマスターカードの審査通過は難しくなります。

自己破産の情報は信用情報機関に事故情報として登録され、この記録は原則として手続き終結から最長7年間保有されるためです。

この期間中は、新たなクレジットカードの発行やローン契約が極めて困難になる、いわゆる「ブラックリストに載っている」状態となります。

ACマスターカードを含む多くの金融機関は、審査時に信用情報を照会するため、自己破産の記録があると返済能力に懸念があると判断されやすいです。

自己破産から7年以上が経過し、信用情報から事故情報が抹消されているかを確認してから申し込むことが重要です。

短期間で複数枚カードを作成していないか

短期間のうちに複数のクレジットカードに申し込むことは、「多重申込」と判断される可能性があります。

一般的に、1ヶ月の間に3枚以上のクレジットカードやカードローンに申し込むと多重申込と見なされやすいと言われています。

クレジットカード会社は審査の際に信用情報機関に照会を行いますが、この信用情報機関には申込みに関する情報が約6ヶ月間保管されています。

そのため、短期間に多数の申込みがあると、カード会社から「お金に困っているのではないか」と疑念を持たれ、審査において不利になる可能性があります。

特に、1ヶ月に2枚程度であれば審査に影響は少ないと考えられますが、それ以上の申込みは避けるのが賢明です。

もし短期間に複数枚のカードに申し込んでしまった場合は、次回の申込みまで最低でも6ヶ月間は期間を空けることで、信用情報機関から申込み情報が抹消され、審査への影響を軽減できる可能性があります。

複数のクレジットカードを検討される場合でも、期間を空けて一枚ずつ申し込むことが、審査通過の可能性を高める上で重要と言えます。

総量規制の対象になっていないか確認

貸金業法に基づく「総量規制」は、貸金業者からの借入総額を年収の3分の1までに制限するルールです。

これは借りすぎを防ぎ、消費者を保護するためのものです。

例えば、年収が300万円の場合、貸金業者からの借入合計額は100万円が上限となります。

ACマスターカードはアコムが発行するクレジットカードであり、アコムは貸金業者に該当するため、ACマスターカードのキャッシング機能を利用する場合、この総量規制が適用されます。

そのため、すでに他社からの借入が年収の3分の1に近い、または超えている場合は、ACマスターカードの審査通過が難しくなります。

現在の借入額が年収の3分の1以内であっても、ACマスターカードで新たに借入れすることで上限を超えてしまう場合も、審査に落ちる要因となります。

ただし、クレジットカードのショッピング枠は割賦販売法の対象となり、原則として総量規制の対象外です。

そのため、ショッピング枠のみの利用であれば審査に通る可能性があります。

ご自身の借入状況を確認し、総量規制を超えていないか把握しておくことが、ACマスターカードの審査を申し込む上で非常に重要です。

勤務先への在籍確認が取れているか

ACマスターカードの審査において、勤務先への在籍確認は返済能力を確認するために行われます。

原則として電話による在籍確認は行われませんが、提出書類や申込内容から勤務先が確認できない場合や、審査状況によっては電話での確認が実施されることがあります。

在籍確認が完了しない場合、勤務先で働いているかの確認が取れないため、審査通過が難しくなる可能性があります。

電話による在籍確認に不安がある場合は、アコムのコールセンターに相談することも可能です。

ACマスターカード審査に落ちた方がお金を借りる方法

ACマスターカードの審査に落ちた場合でも、お金を借りる方法はいくつか考えられます。

- 審査が比較的柔軟な中小の消費者金融やクレカを検討する

- 不要な品を質屋や買取サービスに持ち込み、現金化する

- 信頼できる家族や友人に一時的な借入を相談する

- 会社に従業員向けの貸付制度があれば活用する

- 加入している生命保険の契約者貸付制度を利用する

これらの方法を自身の状況に合わせて検討してみてください。以下でそれぞれ解説していきます。

他社のクレジットカードを検討する

ACマスターカードに加えて、比較的審査が柔軟とされる他のクレジットカードも存在します。

特に、カードローン機能が付帯されたタイプや、流通系のクレジットカードは、収入面や信用情報に不安がある方でも審査に通る可能性があるといわれています。

これらのカードは、多重債務者やクレジットヒストリーが少ない方からも注目されており、「ACマスターカードはちょっと不安…」という方にとって、有力な代替候補となるでしょう。

それぞれのカードには、年会費・ポイント還元率・発行スピード・申込年齢などに違いがあります。自分のライフスタイルや利用目的に合わせて、適したカードを選ぶことが大切です。

エポスカード

エポスカードは、丸井グループが発行する年会費無料のクレジットカードで、特に初めてカードを作る方や、収入や雇用形態に不安がある方にも人気のある一枚です。18歳以上であれば学生・主婦・フリーター・年金受給者など幅広い層が申し込める点が魅力で、高校生を除けば比較的申し込みのハードルが低いといえます。

審査の通過率も高く、独自調査では93%という高水準を示しており、「通りやすいカード」として知られています。また、マルイの店舗で申し込めば、審査完了後すぐにカードを受け取れる即日発行にも対応しているため、「急いでカードが必要」という方にも適しています。

カード利用によって貯まるポイントは基本還元率0.5%ですが、提携店などでは還元率がアップするケースもあります。さらに、エポスカード会員限定で、全国約1万店舗以上の優待割引を利用できるのも大きな特典です。

海外旅行傷害保険が自動付帯されている点も見逃せず、年会費無料でこれだけの付帯サービスがあるカードは非常に貴重です。

・即日発行に対応しており、マルイ店頭で当日受け取りが可能

・全国1万店以上で使える優待割引サービスが充実

・年会費無料なのに海外旅行傷害保険が自動付帯

・学生・主婦・年金受給者など幅広い層に対応

・独自調査で審査通過率93%という高い承認率

| 年会費 | 永年無料 |

| 還元率 | 0.5%(提携先によりアップ) |

| 発行スピード | 最短即日 |

| 付帯保険 | 海外旅行傷害保険(自動付帯) |

| 国際ブランド | VISA |

| 申込年齢 | 18歳以上(高校生不可) |

Nexus Card(ネクサスカード)

Nexus Card(ネクサスカード)は、通常のクレジットカードとは異なる「デポジット型(保証金預託型)」のカードです。事前に一定の金額を保証金として預け、その範囲内で利用できる仕組みのため、信用情報に不安がある方や、他社審査で断られた経験がある方でも申込みやすいのが特長です。

一般的な審査に自信がない方でも「保証金を担保にできる」という安心感があり、実際に公式サイトでも“審査に不安がある方におすすめ”とうたわれています。保証金を自分で設定する形となるため、利用限度額がコントロールしやすく、クレジットカードの使いすぎを防ぐ効果も期待できます。

発行には年会費1,375円(税込)と発行手数料550円(税込)が必要ですが、18歳以上(高校生除く)であれば誰でも申し込めるため、カードの発行ハードルはかなり低めです。審査が厳しい状況にある方にとって「最後の選択肢」としても検討に値する1枚です。

・デポジット(保証金)を預ければ信用不安があっても申し込める

・保証金=限度額なので、利用管理がしやすく使いすぎを防止できる

・高校生を除く18歳以上なら誰でも申込可能

・一般カード審査に通らない場合の代替手段として活用できる

| 年会費 | 1,375円(税込) |

| 発行手数料 | 550円(税込) |

| 還元率 | 0.5% |

| 発行スピード | 申込みから約2週間程度 |

| 付帯保険 | – |

| 国際ブランド | Mastercard |

| 申込年齢 | 18歳以上(高校生を除く) |

プロミスVisaカード

プロミスVisaカードは、SMBCコンシューマーファイナンス(消費者金融プロミス)が提供する「カードローン機能」と「クレジット機能」が一体となったハイブリッド型のクレジットカードです。プロミスの既存利用者や新規申込者を対象としており、通常のクレジットカードとは異なるルートで申し込めるのが特徴です。

年会費は永年無料で、18歳以上(高校生不可)74歳以下の方であれば、安定した収入があることを条件に申し込めます。消費者金融系ならではの独自審査基準が採用されており、信用情報に不安がある方でも比較的申し込みやすいクレジットカードとされています。

クレジット利用では、200円のショッピング利用ごとに1ポイントのVポイントが自動的に付与される仕組みになっており、プロミスの返済においてもポイントが貯まる点は非常にユニークです。また、カード番号が表面に印字されていないナンバーレス仕様で、盗み見やスキミングへのリスクを低減できるなど、セキュリティ面の配慮も魅力のひとつです。

・消費者金融系カードで、一般のクレカより審査に柔軟性あり

・クレジットとカードローンが1枚で利用可能な一体型カード

・年会費無料&Vポイントが自動付与される(ショッピング&返済)

・ナンバーレス仕様でセキュリティが高く安心

・18歳~74歳で安定収入があれば申し込み可能(高校生除く)

| 年会費 | 無料 |

| ポイント還元率 | 0.5%(Vポイント) |

| 発行日数 | - |

| 付帯保険 | 海外旅行傷害保険 |

| 国際ブランド | VISA |

| 対象年齢 | 18歳以上(高校生は除く)~74歳以下 |

モビットVISA-W

モビットVISA-Wは、SMBCモビットが提供するカードローンとクレジットカードが一体化した多機能型のクレジットカードです。すでにSMBCモビットを利用している方や、これから契約を検討している方にとっては、スムーズに発行できる可能性が高く、利便性の高い1枚です。

年会費は永年無料で、ショッピング利用だけでなくローン返済でもVポイントが貯まる仕組みとなっており、使えば使うほどポイントが蓄積されるのが特徴です。また、Visaのタッチ決済に対応しており、スマートフォンや非接触型決済での支払いもスムーズ。カードレス発行にも対応しているため、急ぎの場面でも柔軟に対応可能です。

申込条件は20歳以上74歳以下で安定収入があること。消費者金融系のクレジットカードであるため、銀行系カードに比べて審査通過率が高めとされており、「審査が心配」という方にもおすすめできる選択肢です。

・SMBCモビット契約者向けで発行までがスムーズ

・年会費無料&ローン返済でもVポイントが貯まる

・Visaのタッチ決済に対応しておりスマホ決済もOK

・カードレス発行にも対応しており急ぎの場面でも安心

・消費者金融系ならではの柔軟な審査が期待できる

| 年会費 | 永年無料 |

| 還元率 | 0.5%(Vポイント) |

| 発行スピード | 最短4営業日 |

| 付帯保険 | ショッピング保険 |

| 国際ブランド | VISA |

| 申込年齢 | 20歳以上(74歳以下) |

楽天カード

楽天カードは、楽天グループが提供する年会費永年無料のクレジットカードで、高い審査通過率とポイント還元率を誇る非常に人気のある一枚です。18歳以上(高校生は除く)であれば学生・アルバイト・主婦・年金受給者など幅広い層が申し込み可能で、審査通過率はおよそ92%と非常に高い水準を誇ります。

基本のポイント還元率は1.0%ですが、楽天市場でのショッピングに使えば3.0%と高還元になり、楽天ポイントが効率よく貯まる設計です。貯まったポイントは、楽天グループのサービス利用や街の加盟店での支払い、さらには生活費の補填にも使えるため、実用性が非常に高い点が魅力です。

楽天経済圏との相性が抜群で、楽天Edy・楽天銀行・楽天モバイルなどとの併用でさらにポイントを加速させることができます。また、カード盗難保険や海外旅行保険も付帯しており、年会費無料でありながら充実した補償が得られるのも嬉しいポイントです。

審査スピードも非常に速く、早ければ数分で審査結果が届くことも。平均でも24時間以内に回答されることが多く、他社で審査に落ちた方でも通過する可能性がある、挑戦しやすいカードです。

・年会費無料で楽天市場での還元率が最大3.0%と高還元

・アルバイト・パート・主婦・学生などでも発行事例多数

・楽天ポイントを生活費や各種支払いに充てられる

・審査スピードが早く、平均24時間以内に審査結果が出る

・楽天経済圏との連携でさらにポイントアップ

| 年会費 | 永年無料 |

| 還元率 | 1.00%(楽天市場で3.0%) |

| 発行スピード | 1週間~10日程度 |

| 付帯保険 | カード盗難保険、海外旅行保険 |

| 国際ブランド | VISA、Mastercard、JCB、American Express |

| 申込年齢 | 18歳以上(高校生除く) |

不用品を現金化する方法も有効

質屋やリサイクルショップなどの買取業者を利用することで、一時的にまとまったお金を工面することが可能です。

これらの業者では、貴金属やブランド品、家電、衣類などの品物を持ち込むことで、その場で査定を受け現金化できます。

特に質屋では、品物を担保にして融資を受ける「質預かり」も利用でき、期限内に元金と利息を支払えば品物を手元に戻すことができます。

買取りの場合は品物を手放すことになりますが、質預かりは「キャンセルのできる買取」とも言えます。

急な出費で現金が必要になった場合に、比較的迅速にお金を調達できる方法の一つです。

身近な家族・知人への相談も選択肢にする

ACマスターカードの審査に通過できなかった場合、一時的にお金を借りる選択肢として知人や親族に相談する方法があります。

この方法の最大のメリットは、金融機関のような厳しい審査がないため、信用情報に不安がある方でも借り入れられる可能性がある点です。

また、利息が発生しない場合が多く、返済スケジュールについても柔軟に対応してもらえる可能性があります。

ただし、身近な関係とはいえ、お金の貸し借りにはリスクが伴います。返済が滞ると人間関係が悪化する可能性があり、トラブルに発展するケースも少なくありません。

借り入れの際は金額や返済期日、返済方法などを明確にし、後々の誤解を防ぐために借用書を作成することが強く推奨されます。

借用書には、借入金額、返済期日、返済方法などを具体的に記載し、署名捺印することで、借りたお金であるという証明になります。

これは、特に金額が大きい場合に、税務署から贈与とみなされることを防ぐためにも重要です。 また、利息を設定しない場合でも、借用書で「利息は発生しない」旨を明記しておくとより明確になります。

個人的な貸し借りは違法ではありませんが、SNSなどで不特定多数の個人からお金を借りる、いわゆる「個人間融資」は、違法な高金利や取り立てにつながる危険性があるため避けるべきです。

正規の登録を受けた貸金業者以外からの借り入れは、法外な利息や悪質な取り立てに遭うリスクが高く、利用するメリットはありません。

緊急で資金が必要な場合でも、知人や親族への相談は、正規の金融機関からの借り入れが難しい場合のあくまで一時的な選択肢として検討し、借用書の作成など適切な対応をとることが大切です。

企業の従業員貸付制度を活用する

勤務先に従業員貸付制度が導入されている場合、この制度を利用することも一つの手段です。

従業員貸付制度とは、会社が従業員に対してお金を貸し付ける福利厚生の一環です。

この制度のメリットとしては、金融機関からの借入れと比較して低金利である点が挙げられます。

また、社内での手続きとなるため、個人の信用情報機関への照会は原則として行われず、借入状況が外部に知られにくいという利点もあります。

社内審査はありますが、金融機関よりも柔軟な対応が期待できる場合があります。

ただし、従業員貸付制度を利用する際にはいくつかの注意点があります。

まず、すべての会社にこの制度があるわけではないため、事前に就業規則などで確認が必要です。

また、融資までに2~3週間程度かかる場合があるため、緊急で資金が必要な場合には不向きなことがあります。

加えて、多くの場合、連帯保証人が必要となります。社内での手続きであるため、日頃の勤務態度や社内での信頼性が審査に影響することも考えられます。

さらに、退職時には借入残高の一括返済を求められることが一般的です。もし返済が滞ると、退職金から相殺されたり、連帯保証人に請求がいったりする可能性があるため注意が必要です。

制度の詳細は会社によって異なるため、利用を検討する際は勤務先に確認することをおすすめします。

生命保険の契約者貸付を利用する

生命保険の契約者貸付制度は、契約している生命保険の解約返戻金を担保に保険会社から資金を借り入れられる制度です。

この制度の大きなメリットは、審査が不要であることです。

解約返戻金がある積立型の保険に加入していれば、現在の収入や他社からの借入状況に関わらず利用できる可能性があります。

また、一般的なカードローンなどと比較して金利が低めに設定されている傾向があります。

保険会社や契約内容によって異なりますが、一般的には年2.0%から6.0%程度で、これは解約返戻金が担保となるため貸し倒れリスクが低いことが理由です。

即日融資に対応している場合もあり、急な資金需要に対応できる点もメリットと言えます。

さらに、返済に関しても比較的柔軟な対応が可能なケースが多いようです。

ただし、借り入れた元金と利息の合計が解約返戻金を超過すると保険契約が失効する可能性があるため注意が必要です。

返済方法は、全額返済や一部返済、利息のみの返済など、保険会社によって複数の選択肢が用意されています。

長期間にわたり返済しないと、保険が失効して保障がなくなるだけでなく、将来受け取れる保険金や満期保険金から借り入れた金額と利息が差し引かれることになります。

この制度は、保険契約を維持したまま資金調達が可能という利点がありますが、利用にあたっては返済計画をしっかりと立てることが重要です。

デビットカード・保証金付きクレジットカードを代替手段にする

ACマスターカードの審査に通過することが難しい場合でも、他のキャッシュレス決済の手段としてデビットカードやデポジット型カードを検討できます。

デビットカードは銀行口座に紐づいており、利用すると即座に口座から引き落とされる仕組みです。

そのため、事前の審査が原則不要で、多重債務者の方でも比較的作りやすいカードと言えます。

VisaやJCBといった国際ブランド付きのデビットカードを選べば、国内外のほとんどの店舗やインターネット上での支払いに利用可能です。三菱UFJ銀行や三井住友銀行など、多くの金融機関がデビットカードを発行しています。

一方、デポジット型クレジットカードは、利用者が事前に保証金を預けることで発行されるクレジットカードです。

信用情報に不安がある方でも発行しやすいのが特徴で、預けた保証金の額が利用限度額となります。

例えば、ライフカード(デポジット)やNexusカードなどが挙げられます。

デポジット型カードは、デビットカードのように即時引き落としではなく、通常のクレジットカードと同様に後払いとなります。 これらのカードは、ACマスターカード以外の選択肢として有効です。

家族に頼んで「家族カード」の追加発行を検討する

ご家族に協力してもらえる場合、本会員であるご家族にクレジットカードの家族カードを発行してもらう方法があります。

家族カードは、主に生計を同一にする配偶者、親、高校生を除く18歳以上の子どもが対象となります。

家族カードの発行にあたっては、基本的に家族会員となる方の信用情報ではなく、本会員の信用情報に基づいて審査が行われるため、ご自身の信用情報に不安がある場合でもカードを持てる可能性があります。

審査が比較的不要または簡易的であるとされています。ただし、家族カードの利用代金はすべて本会員の口座から引き落とされるため、計画的な利用を心がけ、本会員に迷惑をかけないことが重要です。

多重債務の状況から信用情報が回復するまでの一時的な対策として検討することができます。

延滞なしの信用実績を6カ月以上積んでから再チャレンジする

ACマスターカードの審査に一度落ちた場合、焦ってすぐに再申込することは避けるのが賢明です。

クレジットカードやローンの申込履歴は信用情報機関に約6カ月間記録されるため、この期間内に繰り返し申し込むと「申し込みブラック」と判断され、審査に通りにくくなる可能性があります。

再申込をする際は、最低でも6カ月以上の期間を空けるようにしましょう。

この間に、他社借入の整理や延滞の解消に努め、信用情報の回復を図ることが重要です。

延滞情報は解消後も信用情報機関に一定期間登録されますが、延滞を解消することで今後の信用評価に良い影響を与えることが期待できます。

半年以上経過し、借入状況や信用情報が改善されていれば、再申込時の審査通過の可能性が高まります。

ACマスターカード×多重債務に関するよくある質問

ここでは、ACマスターカードの多重債務についてよくある質問とその回答をご紹介します。

多重債務の状況でACマスターカードを検討されている方は、ぜひ参考にしてください。

- 多重債務でもACマスターカードに申し込むことはできますか?

- ACマスターカードは他のカードと比べて審査が通りやすいですか?

- 債務整理の経験がある場合でもACマスターカードの審査に通りますか?

- 申請の際に現在の借入状況を伝える必要がありますか?

多重債務でも申し込みできるの?

多重債務の状態でもACマスターカードに申し込むことは可能です。しかし、審査に通過できるかどうかは、個々の他社からの借入れ状況や過去の信用情報によって異なります。一般的に、借入件数が多い場合や、過去に支払いの延滞などの金融事故情報がある場合は、審査が厳しくなる可能性があります。 ACマスターカードは独自の審査基準を持っており、現在の安定した収入と返済能力を重視する傾向があるため、他社で審査に落ちた方でも可能性はあります。

他社カードと比べて審査は通りやすい?

ACマスターカードは、他のクレジットカードと比較して独自の審査基準を持っており、現在の収入や返済能力を重視する傾向があるため、一般的には審査が柔軟であると言われることがあります。実際に、他社で審査に通らなかった方がACマスターカードの審査に通過した事例も見られます。しかし、審査に通るかどうかは個人の信用情報や借入れ状況によって異なりますので、全ての方が通りやすいとは一概には言えません。収入の安定性や他社からの借入状況などが審査結果に影響します。

債務整理経験あり・ブラックリスト入りも審査対象になる?

債務整理の経験がある場合でも、ACマスターカードの審査に通る可能性はあります。ただし、債務整理の種類や完済からの期間が重要になります。任意整理や個人再生、自己破産などの手続きを行うと、信用情報機関に事故情報として登録されます。この事故情報は、原則として完済や手続き終結から5年間は記録が残るとされています。

この期間中は、新たなクレジットカードの作成やローンの利用が難しくなることが一般的です。しかし、ACマスターカードは独自の審査基準を持ち、現在の収入や返済能力を重視する傾向があるため、信用情報に記録が残っていても審査に通る可能性がゼロではありません。 債務整理の対象とした会社や、グループ会社であるアコムでの過去の利用状況も審査に影響する可能性があります。

現在の借入内容は申請時に伝えるべき?

ACマスターカードの申込み時には、現在の他社からの借入状況を正確に申告する必要があります。これは、カード会社が申込者の返済能力や信用度を判断するための重要な要素となるためです。虚偽の申告をすると審査に影響が出る可能性があるため、借入件数や金額は正確に記入しましょう。ACマスターカードは独自の審査基準を持ち、現在の安定した収入と返済能力を重視しますが、他社借入が多い場合は返済能力に懸念があると判断されることがあります。

リボ払い残高とキャッシング残高、審査に影響が大きいのはどっち?

リボ払い残高とキャッシング残高は、どちらも審査に影響を与える可能性があります。一般的に、キャッシングは貸金業法の総量規制の対象となり、年収の3分の1までという制限があるため、残高が多い場合は新たな借り入れが難しくなることがあります。一方、リボ払いも残高が多いと、毎月の返済負担が大きいと判断され、審査で不利になる要因となり得ます。どちらの残高も、審査においては返済能力を判断する材料となるため、可能な限り残高を減らしておくことが審査通過の可能性を高める上で重要です。

ACマスターカードの審査に落ちた理由は開示されるの?

ACマスターカードの審査に落ちてしまった場合でも、アコムから直接その理由は教えてもらえません。これはアコムに限らず、多くの金融機関で共通しています。審査基準や審査結果の詳細については、開示しないのが一般的です。

そのため、審査に落ちた理由についてはご自身で心当たりのある点を振り返り、推測する必要があります。例えば、他の会社からの借入れが多い、収入が安定していない、過去に支払いの延滞などの金融事故情報があるといった点が考えられます。

本記事で解説している審査基準や審査落ちの原因を参考に、ご自身の状況を確認してみてください。一度審査に落ちたとしても、状況を改善することで再度申し込み、カードを発行できる可能性もあります。

【まとめ】多重債務者でもACマスターカードの利用は可能!

ACマスターカードは、複数社からの借入れがある多重債務者の方でも利用できる可能性があります。一般的なクレジットカードとは異なり、ACマスターカードは独自の審査基準を持っており、特に現在の安定した収入と返済能力を重視する傾向が見られます。実際に、他のクレジットカードの審査に通過できなかった方でも、ACマスターカードの審査に通ったというケースが報告されています。

しかし、多重債務の状況によっては審査が厳しくなることもあります。例えば、借入額が年収の3分の1を超える総量規制に抵触している場合や、過去に2ヶ月以上の延滞や債務整理といった金融事故情報が信用情報機関に登録されている場合は、審査通過が難しくなる可能性があります。

多重債務者がACマスターカードの審査通過を目指すためには、いくつかのポイントがあります。安定した収入があることを証明したり、可能な範囲で他社からの借入を減らしたり、申込み時の借入希望額を総量規制の範囲内に抑えたりすることが重要です。また、申込み内容に誤りがないように正確に記入することも大切です。これらの対策を講じることで、多重債務の状態でもACマスターカードの審査通過の可能性を高めることができます。

多重債務やアコムでの借金でお悩みの方は、以下の記事も合わせてチェックしてみると参考になるかもしれません。

▼借金垢ちゃんさんの体験談

借金を自力返済中!転職失敗、プロミスで初めて借入体験談【20代/320万円】

借金を自力返済中!転職失敗、プロミスで初めて借入体験談【20代/320万円】

▼アコムの催促電話0120-397-662がかかってきた場合はどうすればいい?

0120-397-662(アコム)の催促で無視すると危険!対処法を解説

0120-397-662(アコム)の催促で無視すると危険!対処法を解説

▼アコムの利息は高い?

アコムの利息は高い?おかしい?早く完済する方法を解説!返済が減らない体験談も

アコムの利息は高い?おかしい?早く完済する方法を解説!返済が減らない体験談も