※この記事は、広告を含む場合があります。

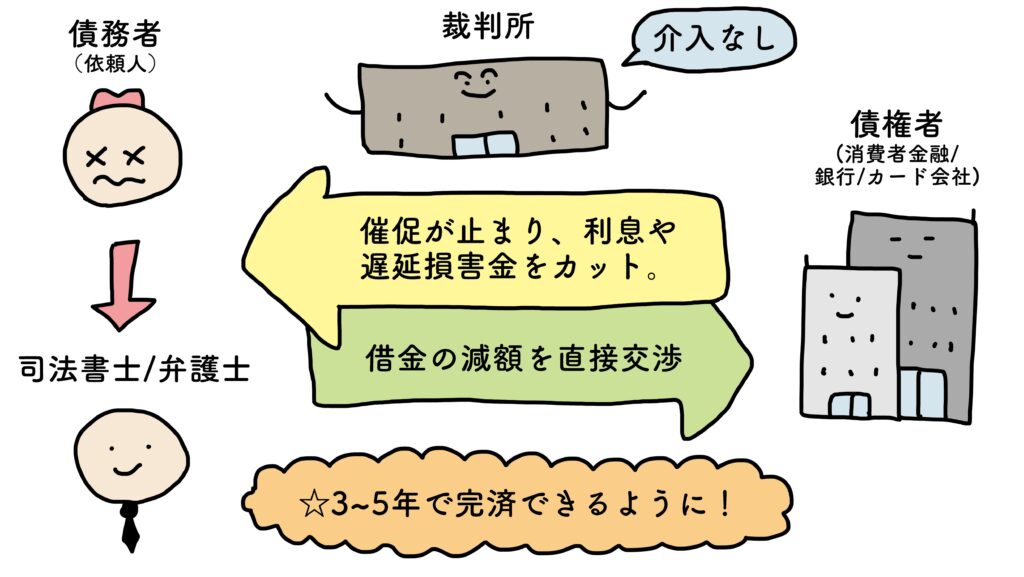

任意整理とは、裁判所などの公的機関を通さないで、利息や遅延損害金などをカットして、3~5年程度で完済できるように、貸金業者と直接交渉する手続き。

自己破産よりも利用しやすく、比較的に制限も少ないから、債務整理の手続きの中では一番利用されることが多いんだって。

貸金業者に直接交渉して、利息や毎月の支払金額を減額してもらうことで、自己破産せずに借金を減額することができるんだ。

こんな人にオススメ”任意整理”

下記の条件に当てはまったら任意整理を考えてもいいかも◎

- 特定の貸金業者や相手(保証人つきの借金、知人や家族からの借金がある場合)を除いて借金整理したい人

- 借金は自分の力で完済したい人

- 手続きは司法書士や弁護士に任せたい人

- 住宅ローンやカーローンは残して、債務整理がしたい人

- 家族や会社にバレずに手続きしたい人

- 貸金業者と長期間(3年以上)取引している人

- 失業・休業などをしておらず、継続した収入がある人

メリットデメリット

任意整理のいい点と悪い点も知ってから自分にあった債務整理方法を選ぼう!

メリット

- 弁護士・司法書士に任意整理をお願いすると、数ヶ月間返済がストップ

その間にお金を貯めたり、生活の余裕ができる - 消費者金融・カードローン・クレジットカードなど金利の高い借金の将来利息をカットできる

- 特定の債権者だけを対象から外せる。自動車ローン、住宅ローンをそのまま残すことができる

- 借入元本を30-60回(3-5年)の分割払いで和解することで月々の返済額を減らせる

- 裁判所と関わらない手続き!だから裁判所費用がかからない。手続きは全て弁護士におまかせできるから楽ちん

デメリット

- 原則として借入元本は減らないから金利の高い借金が対象じゃないとメリットが少ない

- 借入元本を3-5年かけて分割払いするから、元本を3年くらいで返済できる収入がないと厳しい

- 信用情報に自己登録されるので5年間はクレジットカード作成やローン借入ができなくなる

▶︎信用情報機関って?ブラックリストに載るって何? - 貸金業社や保証会社の一部には、将来利息や遅延損害金の免除に応じない会社もあり強制力はない

- 既に給与差し押さえや住宅の強制競売を受けているときに、それを中断・解除する法的効力はない

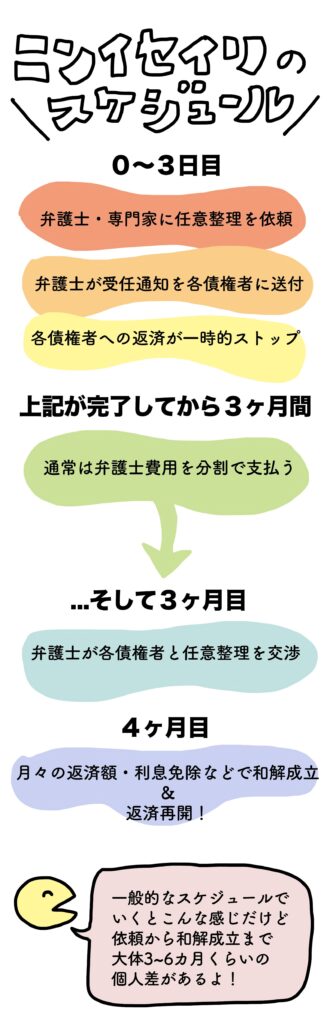

手続きの流れ

費用

(初期費用+報酬金額)2万2000円~6万円程度 × 貸金業者数

+過払い金として貸金業者から返還された金額の約22~27.5%程度

ぐらいの事務所が多い。

⬇︎弁護士や司法書士などのプロに任意整理を依頼した場合は、「貸金業者からの直接請求がこなくなる」つまり、取り立てが止まるというメリットがあるけど、お金をかけたくないからと自分で債務整理をする場合には、取り立てを止めることはできないから注意!

取り立てを止めることができるのは弁護士や司法書士などのプロに任意整理を依頼した場合のみ、と金融庁が定めるガイドラインで決められてるんだって。

こんな人、任意整理できない!

任意整理できないパターンは以下の5つ!

- 借金額が大きく返済ができる程度の収入がない

- 借入先が和解に応じてくれない

- 任意整理に適していない借金である

- 保証人や担保がついている借金

- すでに借入先から差押えにあっている

任意整理では解決できないときは、「個人再生」「自己破産」といった選択肢もあるから

あわせてチェックしてみてね!